Jetzt ist die Katze aus dem Sack – eigentlich ist es ein winzig kleiner Knüppel, den die Regierung da ausgepackt hat.

Von einer SteuerREFORM kann – wieder einmal – keine Rede sein. Laut Wikipedia bezeichnet Reform (lat. für re zurück; formatio: Gestaltung, Wiederherstellung) in der Politik eine größere, planvolle und gewaltlose Umgestaltung bestehender Verhältnisse und Systeme.

Bei der nun vorliegenden „Steuerreform“ ist weder eine grössere, noch eine planvolle Umgestaltung der bestehenden Verhältnisse und Systeme zu erkennen. Weder wurden notwendige Vereinfachungen (die berühmte Steuerklärung auf einem Bierdeckel) umgesetzt, noch wurden die Unterschiede bei den Einkommen aus Arbeit gegenüber jenen aus Kapital beseitigt. Noch immer wird Arbeit in Österreich deutlich höher besteuert, als leistungsloses Einkommen aus Vermögen.

Übrig geblieben sind am Ende Tarifanpassungen.

Beim österreichischen Btto-Durchschnitts-Monatsgehalt von € 1.840,-/mtl. verbleibt eine Steuerentlastung von etwa € 72,- im Monat. Bei einem Einkommen von € 10.000,- ergibt sich ein Steuervorteil von etwa € 200,-/mtl. Bei € 1.000,- jedoch beträgt der Steuervorteil mikrige € 9,- (in Worten: NEUN!)

Wie derartige Unterschiede in der Entlastung (beim 10fachen Gehalt ein 22 mal grösserer Steuervorteil) mit dem Attribut sozial im Parteinamen der SPÖ in Einklang gebracht werden kann, bleibt schleierhaft. Dass sich die ÖVP von ihren christlichen Grundsätzen schon lange verabschiedet hat, ist ja keine Neuigkeit. Eine Rückbesinnung auf die christlich-sozialen Werte, wie sie auch Papst Franziskus vertritt, ist von ihr aber kaum zu erwarten.

Ein paar Tarifanpassungen also – ja. Und sonst?

Ein paar Tarifanpassungen also – ja. Und sonst?

Eine wesentliche Stärkung der Kaufkraft ist durch diese Verteilung (und die Massnahmen zur Gegenfinanzierung) der vielen nun-nicht-mehr Steuermilliarden auch nicht zu erwarten. Ein grosser Teil der hauptsächlich den Besserverdienern zugute kommenden Entlastung wird wohl bei der „Vorsorge“ – und somit am Finanzmarkt landen.

Die Experten von Wifo und IHS haben bereits kritisiert, dass die Selbstfinanzierung der Steuerreform nicht zu erwarten ist:

Der konjunkturelle Effekt wird klein und vage sein. Was bedeutet: Die von der Regierung erhoffte „Selbstfinanzierung“ aus mehr Konsum und in der Folge mehr Steuereinnahmen ist mit 850 Mio. Euro zu hoch angesetzt. Genauer gesagt: viel zu hoch.

De facto eine Flat-tax mit der die Arbeitnehmer – und zwar auch unter der Lohnsteuergrenze von € 11.000,-/Jahr – belastet werden, stellt die Sozialversicherungsabgabe in der Höhe von 18 % dar. Klein- und Kleinstverdiener sind dadurch wesentlich mehr belastet, als durch die Lohnsteuer. Auch hier wurde nicht einmal der Versuch unternommen, längst fällige Änderungen vorzunehmen.

Die versprochene Entlastung des Faktors Arbeit ist bestenfalls homöopathisch. Die Steuern auf Arbeit bleiben unverändert hoch. Damit sind auch keine positiven Auswirkungen auf dem Arbeitsmarkt zu erwarten.

Als „Millionärssteuer“ wird die Erhöhung des Spitzensteuersatzes auf 55 % für Einkommensbezieher über € 1.000.000,-/jährlich angepriesen. Ein Etikettenschwindel.

Durch die Reduzierung der Steuerbemessungsgrundlage auf Grund des steuerbegünstigten Jahressechstels sinkt die jährliche Steuerabgabe für „Millionäre“ erheblich.

Höchst fragwürdig: Die geplanten Maßnahmen zur Gegenfinanzierung.

Bereits oben angesprochen die „Selbstfinanzierung“, die laut Wirtschaftsforschern auf sehr wackeligen Beinen steht und die erwarteten Einnahmen bei weitem nicht bringen wird.

Der „grösste“ Brocken in diesem Packet sind die Registrierkassen und die Betrugsbekämpfung.

Womit sich die Frage stellt: Wenn schon bisher bekannt war/ist, dass es ganz offensichtliche Steuerhinterziehung im grossen Stil in verschiedenen Bereichen gibt, warum wurden dann nicht schon lange geeignete Massnahmen dagegen ergriffen?

Und: Schließen sich Betrugsbekämpfung und vermögensbezogene Steuern gegenseitig aus? Sind das kommunizierende Gefässe?

Für den Grossteil der Bevölkerung, denen durch die direkte Verrechnung der Lohnsteuer kein Gestaltungsspielraum bei Einhaltung ihrer Abgabenverpflichtung möglich ist, ist es eine ausweglose Selbstverständlichkeit, dass sie Steuern in vollem Ausmass bezahlen müssen.

Eine Erhöhung der Kapitalertragssteuer um 2,5 % Punkte ist der verbleibende Rest der von der SPÖ vollmundig geforderten Vermögensbesteuerung.

Steuer- und Verteilungsgerechtigkeit sieht anders aus!

Was wären die notwendige Maßnahmen um der immer deutlicher werdenden Vermögens- und Einkommensungleichheit entgegen zu wirken?

- die Einbeziehung von Kapitalerträgen jeder Art in die allgemeine Einkommenssteuerpflicht mit den entsprechenden Steuersätzen wäre angebracht und gerecht.

- die vom Wifo (und fast allen anderen Experten) empfohlene Einführung einer Erbschafts- und Schenkungssteuer

- wie ebenfalls vom Wifo angedacht, eine Änderung der Grundsteuerbemessung, weg von Einheitswerten, hin zu Verkehrswerten

- die Abschaffung der in zweifacher Hinsicht (Ökologie und Verteilungsgerechtigkeit) kontraproduktiven Pendlerpauschale

- die Streichung des begünstigten Jahressechstels für Einkommen über der Sozialversicherungsbemessungsgrundlage

- zu guter Letzt, die schon lange geforderte echte Ökologisierung des Steuersystems

Hallo,

nach der Steuerreform wird die Kluft zwischen Arm und Reich noch größer.

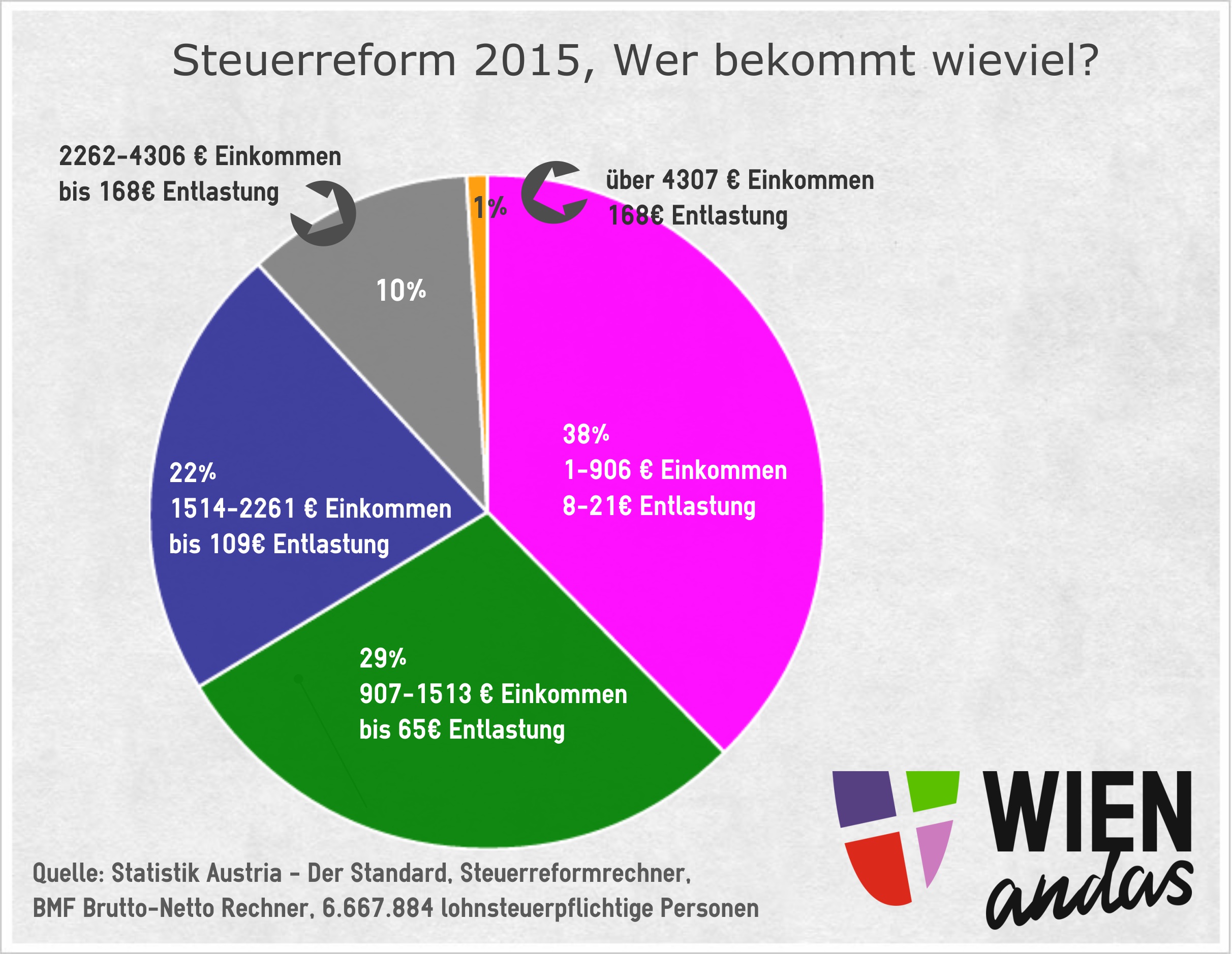

38% der lohnsteuerpflichtigen Personen in Österreich, das sind rund 2,5 Millionen oder 30% der Gesamtbevölkerung

haben ein Einkommen von unter 906 € monatlich und haben nach der Reform eine Entlastung

von 8 – 21 € monatlich. Das heisst, aus dem Paket von angeblich 5 Milliarden erhalten diese 38% nur etwa

400 Millionen oder 8% von Gesamtkuchen! Toll!

134 Millionen bekommen die 1% Topverdiener und

1100 Millionen bekommen die obersten 10%

d.h. die Top 11% der steuerpflichtigen erhält in Summe 3 mal so viel wie die 38% Kleinsteinkommen

Es lebe die Solidarität!